作为撮合借贷双方的中介平台,P2P网贷一度成为互金行业中里的“扛把子”,先后成立了近7000家平台,成为创业平台数量最多的互金子行业。

然而,这一数量庞大的群体,在2018年年中,迎来史上最大的“爆雷潮”。

4月中旬百亿级平台善林金融的爆雷,推到了网贷行业连环炸的多米诺骨牌,紧接着,唐小僧、联璧金融、牛板金、投融家、钱爸爸……一连串不绝于耳的“雷声”。而随着行业最大的第三方平台网贷之家的关联平台投之家被立案侦查,市场的焦虑情绪更是到达顶点。

根据网贷之家的统计数据,截至2018年11月底,网贷行业累计停业及问题平台达到5245家,问题平台历史累计涉及的投资人数约为200.9万人(不考虑去重情况),涉及贷款余额约为1612.5亿元。

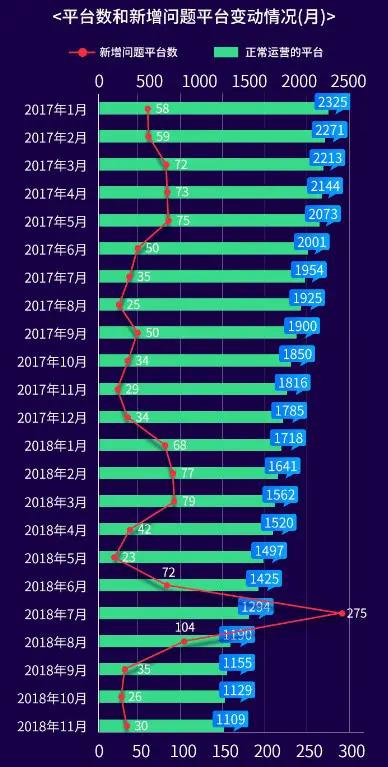

而按照融360大数据研究院的统计,从2018年2月1日至2018年11月13日,全国共新增841家问题平台,仅7月份就有250家问题平台。截至2018年11月,正常运营的网贷平台仅剩1109家。

(来源:融360大数据研究院)

为何会出现此轮“爆雷潮”,业内普遍认为,从整个大环境来看,金融去杠杆,银根收缩,债券违约,投资人的风险偏好在发生变化;从网贷平台自身而言,错配和自融是平台倒闭的两大最主要原因。而除了上述原因之外,网贷备案的延期,则被视为压垮骆驼的最后一根稻草。

8月中旬,银保监会下发《关于开展 P2P网络借贷机构合规检查工作的通知》,合规检查将分为机构自查、自律检查、行政核查,应于2018年12月底前完成;并配套发布《网络借贷信息中介机构合规检查问题清单》,要求网贷机构对照108条细则进行合规整改。“合规检查”的文件下发后,已经连续4个月没有新平台上线。

据不完全统计,目前已经有220家平台已经提交了平台自查报告。离12月底的检查大限已不足半月,一家上市平台的负责人告诉记者,原计划12月底做的省级检查目前尚未有什么动静。

在姚方看来,网贷行业已经被监管层“战略性放弃”。在P2P行业摸爬滚打这几年,姚方最大的感悟是:草根真的不能做金融,他开始有点心灰意冷。

上市非上岸股价最高跌去七成

上市对于创业公司而言是一个阶段性的目标,而对于风投扎堆、赛道竞争惨烈的互金行业而言,上市更是一种渴求和信仰。

于是,从2017年开始,中国的互金行业开启一轮赴美上市潮:信而富、趣店、拍拍贷等6家互金平台先后登陆美国资本市场;即便是市场并不那么景气的2018年,也先后有点牛金融、品钛、360金融等6家平台选择“流血上市”。

这其中,不少现金贷款平台代表了互金的另外一种模式,其特点区别于撮合借贷双方的P2P,现金贷款平台只做资产端,不做理财端,不碰出借人的钱,资金主要来源于旗下的小贷公司以及合作的金融机构等。

获客和风控成本低、客户基础庞大,更主要的是,盈利能力非常强。上述现金贷款模式一度被认为代表了互联网金融领域“最先进的生产力”。以趣店为例,仅2017年上半年的净利润就达9.74亿元。

然而,强金融属性的特征,让监管风险成为互金行业最大的不确定风险。从2017年11月起,中国监管层针对“现金贷贷款”出台一系列政策,从暂停批设小贷公司,到非持牌机构不得从事放贷业务,直至12月1日出台《关于规范整顿“现金贷”业务的通知》,监管靴子正式落地,现金贷款行业几乎被“一刀切“。这也让互金“最先进的生产力”遭受重挫。

叠加宏观经济环境等诸多因素的影响,2018年以来,互金上市公司股价持续低迷。据记者不完全统计,截至美东时间2018年12月18日,在美国上市的13家互金公司里,有9家公司都已经跌破发行价。其中,信而富、趣店、拍拍贷、和信贷等几家平台,股价跌幅较年初已超70%。

危机之下,没有一方能幸免。在“强监管”下,曾被资本疯狂追逐的P2P概念已然褪色,投资人也不再买账,一些曾与P2P平台“联姻”的上市公司也开始纷纷退出这一行业。

据融360统计显示,共有79家上市公司参与投资了98家P2P平台,而截至目前,这98家平台中已有34家出现问题。为了及时止损,避免P2P平台逾期等负面因素冲击上市公司的股价,上市公司只能将入股的P2P平台拱手让人或者退出。

据记者不完全统计,今年以来,至少有5家上市公司股东出售网贷平台。其中包括被赫美集团控股的联金所,以及获得凯瑞德董事长张培峰个人投资5亿元的爱钱帮。

去金融化:科技的归科技金融的归金融

在前期互联网创新的驱动下,互联网金融早已不是创业平台的专利,一些互联网流量平台也早已将金融业务作为自身“标配”。这其中,既包括BATJ这样的互联网巨头,也包括像携程、去哪儿网、美团、蘑菇街、今日头条这样的互联网细分行业头部平台,不一而足。

但据互金行业资深从业者李林(化名)观察,上述趋势在2018年开始发生一些变化。在金融严监管的背景下,互联网巨头们开始选择“去金融化”,即自身不碰资金,只做流量、数据等业务。他以蚂蚁金服旗下的“借呗”为例,以前该产品主要由阿里小贷提供资金,但现在转为跟各家银行合作。

一家持牌消费金融机构市场部的人士也持有相同观点。他明显感受到,2018年上门来找他们合作资金的互联网公司越来越多了,目前他们已经接入了蚂蚁金服、京东金融、去哪儿网等超过30家互联网流量平台。“他们自己都不碰资金了,这也很符合后续P2P整改的精神。”该人士称。

京东金融CEO陈生强在2018年博鳌亚洲论坛上公开表示,未来京东金融将不再持有金融产品,而是由金融机构直接去做资产、资金以及用户运营,自己提供科技输出。他将之总结为从做自营金融的1.0阶段到服务金融机构的2.0阶段。

不过,虽然选择和持牌金融机构合作,意味着资金成本的上升。但上述两位人士均表示,由于是头部流量平台,加上自身强大的风控能力,一些互联网巨头仍然很强势,在合作中的谈判议价能力很强,与金融机构的利润分成比例也可以调得比较高。

李林对记者感慨称,在兜兜转转一圈之后,金融业务又回到了传统金融机构手里。

作为后起之秀,银行开始在互金方面加大投入,例如中行、招行都在业绩发布会上表态称,每年将拿出净利润的1%投入到金融科技上来。今年4月,建行宣布已成立建信金融科技公司,成为国有大行中首家全资金融科技子公司,正如建行董事长田国立在2017年业绩发布会所言:”近年来,传统银行一直备受金融科技公司的折磨,现在我们可以说,老银行也要颠覆它们了。”

在网贷行业如履薄冰的姚方不是没想过换一条赛道,但环顾一圈他发现,现在的赛道都挨着悬崖。在他看来,前几年围绕金融方面的创业红利已经彻底消失。

坏消息还在不断传来,早期作为受风投追捧的风口行业,互金行业以高出其他行业30%—50%的高薪,吸引了大批来自金融、互联网、甚至媒体行业的人才加入。

而随着风光褪去,行业裁员潮已经来袭,近期宜信等头部互金平台纷纷传出裁员消息。上述持牌消费金融机构人士注意到,近期自己朋友圈里从互金行业转向微商和保险的人越来越多,他随便翻了一下,就数出十来个。

他深呼一口气,这个冬天,似乎格外寒冷。