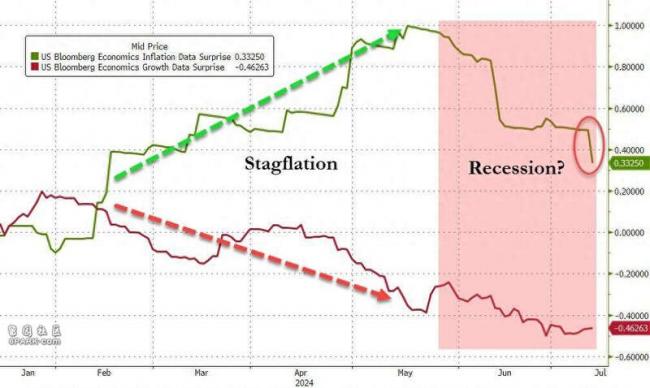

期待已久的住房通胀降温终于来了,美国6月核心CPI创逾三年新低,这一信号为美联储降息提供了强有力的基础,市场已完全定价今年降息两次!

隔夜最新公布的数据显示,美国6月通胀“爆冷”,环比CPI及核心CPI再次不及市场预期:

- CPI环比下降0.1%,为2020年5月以来首次转负,主要由于汽油价格下跌。

剔除食品和能源的核心CPI环比仅上涨0.1%,为2021年8月以来最小涨幅,主要受住房成本增速下降影响。

本份通胀报告最大“亮点”是,“顽固”的住房通胀快速降温,环比从0.40%回落至0.17%,而此前住房通胀长期以来一直维持在高位,是降息的最大“拦路虎”。

这位美联储提供了降息所需的信心,市场普遍预期美联储将于9月开始降息。在周四的CPI报告公布后,交易员几乎完全押注美联储将在9月和12月进行两次降息。

RSM US LLP 首席经济学家Joseph Brusuelas在一份报告中表示:

我们有足够的信心,即使美联储还没有准备好承认这一点,通胀率正在回归2%的目标,美联储9月降息的道路已经畅通无阻。

“顽固”的住房通胀明显降温细分项目来看,住房价格是服务业中最大的类别,该类别环比上涨约0.2%,为 2021年8月以来的最小涨幅。业主等价租金环比上涨了 0.3%,也创三年来最低水平。

MacroPolicy Perspectives LLC创始人、前美联储经济学家Julia Coronado表示:

6月份报告中最重要的方面可能是住房通胀下降,许多美联储官员曾表示,它看起来基础广泛且持久,这一下降将增强他们的信心,即通胀率确实会以可持续的方式回升至 2%。

除住房成本外,其他服务价格,如机票、酒店住宿和医疗费用也均出现环比下降。核心商品价格普跌,新车和二手车价格领跌核心商品价格。

过去一年大部分时间,商品价格持续下跌,在很大程度上缓解了消费者的忧虑,6月不包括食品和能源商品的“核心商品价格”连续第四个月下跌。其中,新车价格已连续第六个月下降,多种服装类别的价格也出现下降,家居用品的价格几乎过去一年每个月都出现下降。

9月降息板上钉钉,甚至7月也有可能?继美国6月非农降温,鲍威尔再提降息将近后,6月CPI爆冷进一步推升降息预期。

多位经济学家表示,此次通胀数据显示,美国通胀正稳步回落至2%的目标水平。住房通胀的明显放缓尤其令人鼓舞,这将增强美联储对通胀持续回落的信心。

在6月CPI报告公布后,美国国债上涨,市场几乎完全消化了9月和12月的降息预期,同时还将11月降息的可能性提高到50%以上。

彭博经济学家Anna Wong表示:

6月份的CPI报告比5月份的”非常好”报告更上一层,这应该会增强FOMC对通胀轨迹的信心,为美联储9月份降息奠定基础,甚至暗示7月份可能提前降息。

华泰证券认为:

联储9月降息几成定局,随着名义增长快速下降,提前至7月降息逻辑上更为顺畅,但时间上较为仓促。

联储大概率在8月中下旬的Jackson Hole年会上向市场沟通9月降息意向,但不排除联储在7月31日的FOMC上就有所暗示。

整体而言,6月通胀数据为美联储9月开始降息扫清了道路。美联储官员可能会在7月底的会议上释放更多政策信号,市场将密切关注鲍威尔下周一在华盛顿经济俱乐部的讲话,以寻找更多政策指引。

美联储要降息?那美国货币基金还能买吗?

随着美国财政部过去一年大幅增加短期国债发行,华尔街在美联储降息前景下对市场需求存在担忧。

据媒体周五报道,自2023年初以来,美国财政部已发行2.23万亿美元短期美债,目前市场似乎轻松消化了这些供应,短期国债与隔夜指数掉期等无风险利率之间的定价保持相对稳定。

然而,一些分析师担心,随着美联储可能开始降息和缩表,市场资金可能出现压力。Apollo Global Management首席经济学家Torsten Slok警告:

一旦美联储在9月开始降息,家庭和货币市场基金对短期国债的需求可能下降,从而推高短期利率。

但并非所有华尔街专家都持此观点,一些分析师认为,为了锁定美联储加息带来的高回报,投资者已大量涌入货币市场。截至最新数据,货币市场基金资产总额达6.14万亿美元,接近历史新高,他们认为这些资金将保持充裕。

随着美联储接近降息,货币市场基金开始延长资产久期,购买更长期限的短期国债以锁定更高收益。这意味着直接购买短期国债的企业将转而将现金投向基金,从而进一步增加货币市场对短期国债的需求。

Allspring Global Investments高级投资组合经理Mike Bird表示:

在美联储降息周期中短期国债需求下降的观点有些言过其实,特别是货币市场基金,我们将继续保持购买需求。

摩根大通美国短期利率主管Teresa Ho认为:

在过去三个降息周期中,直到美联储降息进程进入后半段,资金才开始从货币市场基金流出,目前4%到5%的收益率仍然相当高。

此外,供给方面,由于债务上限将于明年1月1日重新生效,短期国债发行量可能会有所下降。