据HuffPost Canada最新报道,破产业界一个专业机构CAIRP(Canadian Association of Insolvency and Restructuring Professionals)发出警告,由于加拿大家庭欠债太多,一旦利率持续升高,不少加拿大人就面临破产风险,估计明年会形成一波破产潮。

CAIRP表示,很多加拿大人为了买房或是保持自己的生活方式,找银行借了太多钱。更糟糕的是,他们在借钱消费的同时,并没有按时还债。因此一旦利率提高,他们就会陷入困境,有人可能难以维持基本生活甚至破产。

CAIRP的最新报告称,加拿大的债务已经创了历史记录,只要利率升高一点,就可能给家庭财务带来很大影响。

CAIRP的研究表明,一般而言,升息与破产率之间有正相关关系,而且有一段时间的滞后效应:当1996-2000年间升息时,导致1998-2003年间的破产率上升了22%。而2004-2006年间利率升高时,更导致2006-2009年间破产率猛升54%。

CAIRP的主席Chantal Gingras表示,鉴于加拿大央行于2017年年中(7月)开始加息,而且在此之后逐步稳定加息,因此明年会有一波家庭破产潮。这种情况还会持续到2020年甚至更远。

CAIRP是加拿大最大规模的行业组织,代表了全国90%的破产专家和持牌破产受托人。对他们的调查显示,90%的成员认为加拿大家庭的债务已经达到不健康水平,更有97%的成员相信明年会有一波破产潮。

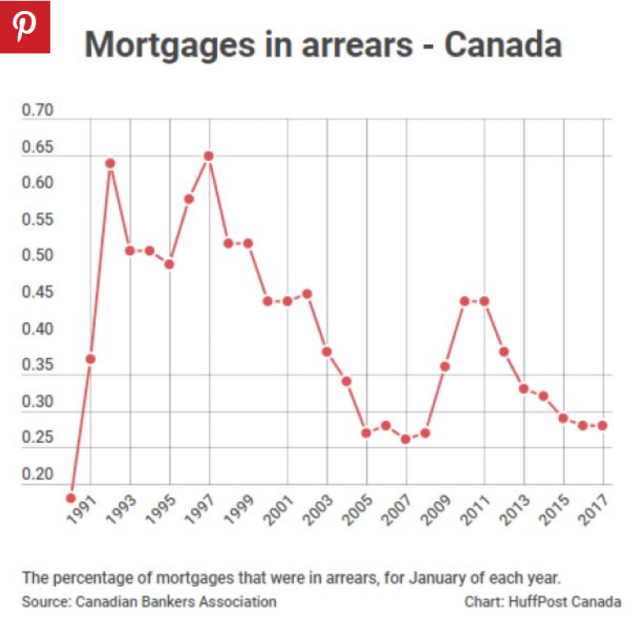

HuffPost Canada报道说,尽管CAIRP发出上述警告,但从目前的情况来看还不算太糟。加拿大银行家协会(Canadian Bankers Association)的数据称,得益于近年来历史上超低的利率,加拿大家庭按揭还款的拖欠率也是历史上最低的。

此外,加拿大人似乎已经开始习惯利率上升的环境。在调查公司Nanos Research于10月所做且于上周发表的调查结果中,有41%的受访者认为利率升高对他们有负面影响。这比今年7月份的44%反而有所下降。

不过CAIRP的专家说,尽管如此,加拿大人还是要“未雨绸缪”,为利率升高做好充分准备。对普通家庭来说,是否家庭财务已经到了破产边缘,至少有两个征兆可以观察到。

首先是当阁下使用信贷来补贴收入时,比如需要使用信贷来支付通常用收入来支付的费用 – 食物,租金,水电以及抵押贷款等的时候。

第二个征兆则是,当阁下只能对所有债务,无论是按揭债务,还是非按揭的信用卡债务,尽所能但却只能进行最低付款时。