央行终于上手段了!市场化的抛售外储,抛美元,拉人民币汇率已经不够,央行已经开始了非市场化的行政手段,把超过五千万美元以上的购汇审批权收归中国人民银行,拉长审批,延缓换汇。

这样一来,即使是正常的换汇进口,也会受到抑制,但是可以明显缓解人民币贬值的压力。这从过去几天人民币兑美元的在岸交易量也可以看出,每日交易量已经从400亿美元腰斩到了200亿美元左右。

非市场化的手段,反而说明市场本身的力量太强大,即使是一国央行,也无法对抗,只能以行政命令的方式,不讲规则,超限战。这个行动本身,就证伪了央行外储高达3万亿美元,美元流动性充裕的叙事。相当于《三国演义》中长坂坡,张飞拆了长坂桥,反而暴露了实力。

3万亿外储,大约三分之一,即一万亿美元是一带一路贷款债权,短时间根本没有流动性;剩下1.4万亿美元资产,其中股票和私募股权投资等,流动性不佳不能随时变现;流动性最好的只有8000多亿美元美债,但是长期美债占比99.5%以上,已经发生了严重浮亏,卖出就坐实亏损,国有资产大规模流失。所以,央行随时能动用的美元流动性也就是在几百亿美元的范畴。这从商业银行的资产负债表分析也可以得知。所以,央行用行政手段减少人民币兑美元交易量,也是不得已而为之。

但是,货币的主要功能是价值存储和交换媒介,而且货币只是价值存储的诸多工具之一,任何可以存储价值的商品,都可以替代货币,转移资产。货物贸易,有两个价值:商品价值与货币价值。这两种价值是否一致,只有内部人士才真正清楚,信息高度不对称。以高于商品/服务价值进口,则资本可以借船出海。以低于商品/服务价值出口,资本也可以借船出海。跨国公司的全球转移定价,完全可以债留中国,利润转移,资本外逃。所以,无论是进口还是出口,都可以用来转移资本,只不过货物/服务变为了载体,而不是货币。所以,现在经常项目的逆差,完全有可能是资本项目的资本管制过于严苛,导致资本借道经常项目外逃。可以预计,如果央行进一步收紧换汇,中国的经常项目逆差还会扩大,最终的效果是一样的,都是资本外逃。

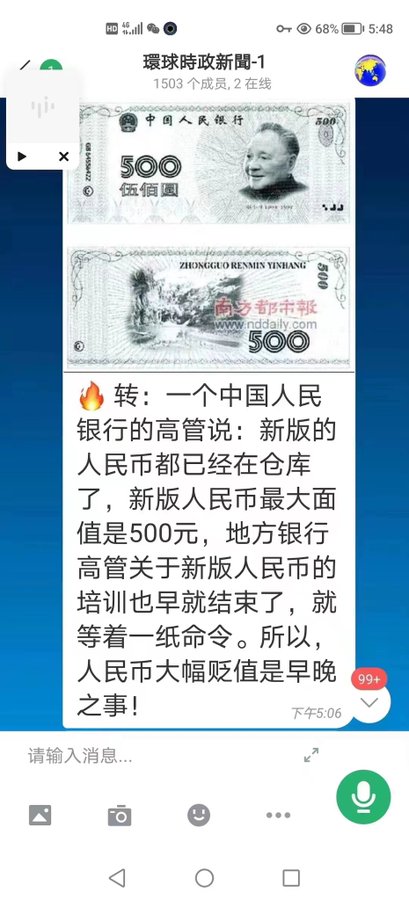

央行拔网线了,民币大跌才是刚开始!… pic.twitter.com/7s6hANOYF3

— 财经数据库 (@caijingshujuku) September 14, 2023

资本如水,水往低处流。央行堵住一个换汇的口子,还有无数其他渠道。一年两万多亿美元的贸易,本身就是资本流动的重要渠道。货币汇出是资本流出,商品/服务流出流入,同样也可以是资本流出。除非完全停止对外贸易,否则根本不可能完全禁止资本外逃。抽刀断水水更流!